Légende de la leçon

Vert : définitions

Introduction

Rappel

Une entreprise effectue un achat de bien d’équipement dans le but d’une utilisation sur plusieurs années sachant que ce bien perd de la valeur marchande au fil des ans. Cet achat est considéré comme un amortissement si vous le faites au nom de votre entreprise et que celui-ci n’est pas acté comme une charge dans votre bilan, mais comme un actif. L’entrepreneur, dans ce cas, doit faire apparaître, chaque année, la dévaluation de cet achat.

L'amortissement dégressif est une méthode de calcul de l'amortissement dont le montant des annuités est décroissant. Le bien acheté se déprécie plus vite durant les premières années. Ce sont en général les biens d’équipement qui sont concernés par cet amortissement : une liste détaillée de ces biens est présente dans le Code général des impôts. Ce mode de calcul est accepté fiscalement sous certaines conditions, car il permet d'inciter les entreprises à investir.

L'amortissement dégressif ne peut pas s'appliquer pour :

- les biens d'occasion ;

- les véhicules de tourisme ;

- les biens qui ont une durée de vie inférieure à 3 ans.

En premier lieu, il faut attribuer un coefficient d’amortissement dégressif qui évolue selon la durée de vie du bien acheté. Ce coefficient est prédéfini à l’avance :

- de 2 à 4 ans il est de 1,25 ;

- de 5 à 6 ans, il est de 1,75 ;

- de plus de 6 ans, il est de 2,25.

I. Formule de calcul de l'amortissement

Base amortissable × taux d’amortissement linéaire × coefficient d’amortissement dégressif = calcul de l’amortissement

II. Base amortissable

La base à prendre en compte pour le calcul est la valeur nette comptable (VNC) de l'année précédente :

Base amortissable = coût d’acquisition HT − valeur résiduelle

Valeur résiduelle : valeur du bien à la fin de sa durée d’utilisation. C’est une valeur souvent estimative.

Valeur résiduelle = prix d’achat HT − montant des amortissements

III. Taux d’amortissement

Le taux est exprimé en pourcentage et se calcule en faisant :

100 ÷ durée d’utilisation × coefficient d’amortissement dégressif

IV. La durée d'amortissement

La durée à prendre en compte est la durée de vie estimée du bien.

L’administration fiscale a établi un tableau de données relatif à ces durées selon le bien acheté. Par exemple, pour une voiture la durée est de 4 à 5 ans, pour un ordinateur elle est de 3 à 5 ans, alors que pour des bureaux elle est de 25 ans.

V. Le montant de l'amortissement

Il est calculé au prorata temporis en mois. Cela signifie que lorsqu'un bien est acquis en cours d'année, on prend en compte le nombre de mois que l'immobilisation a duré dans la société jusqu'à la fin de l'exercice. Sachant que l'on considère que chaque mois entamé est un mois complet, le premier mois à prendre pour le calcul est le mois d'utilisation et non de la mise en service. Il n'est pas nécessaire de calculer une annuité complémentaire : en effet, étant donné que la charge correspondante est répartie automatiquement par le mode, elle se calcule sur toutes les annuités suivantes.

VI. Exemple

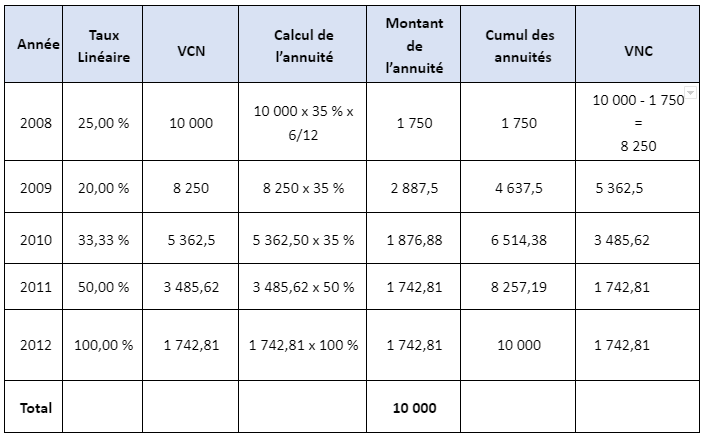

La société A a acheté une imprimante le 12 juillet 2008 pour 10 000 € HT. La durée de vie du bien est de 5 ans. Le tableau d'amortissement est donc le suivant.

1) Amortissement de l’imprimante

VO : 10 000 € HT −

Date de l'achat : 12 juillet N

Durée de vie : 5 ans

Taux d’amortissement : 100/5 × 1,75 = 35 %

2) Calcul de l’annuité de la première année

Date de l'achat : le 12 juillet N.

L’annuité 1 est donc calculée à partir du 1er juillet N.

Tout mois entamé est considéré comme complet, donc de juillet à décembre il y a 6 mois.