Une immobilisation est un bien acquis par l’entreprise pour une utilisation durable et dont le montant est supérieur à 500 euros hors taxes (HT). Ce bien fait partie du patrimoine de l’entreprise et s’inscrit à l’actif du bilan.

Les immobilisations à l’actif

a. Les différents types d’immobilisations

Les immobilisations incorporelles n’ont pas de présence physique : logiciels, fonds de commerce, brevets, licences...

Les immobilisations corporelles ont une existence physique : terrains, constructions, matériels industriels, matériels de transport, mobiliers...

Les immobilisations financières sont les placements financiers à long terme.

b. La valeur d’entrée au patrimoine

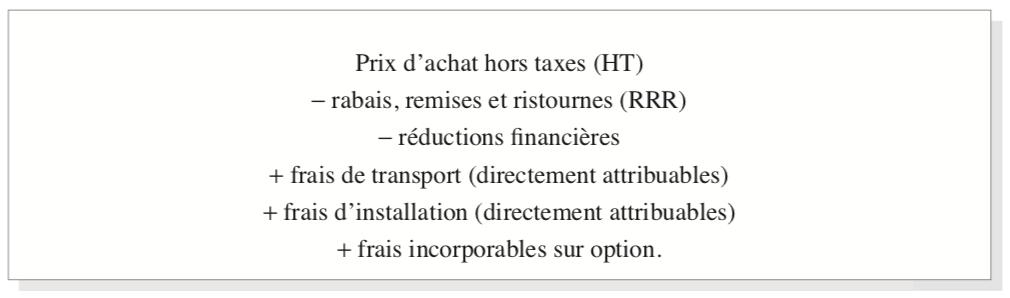

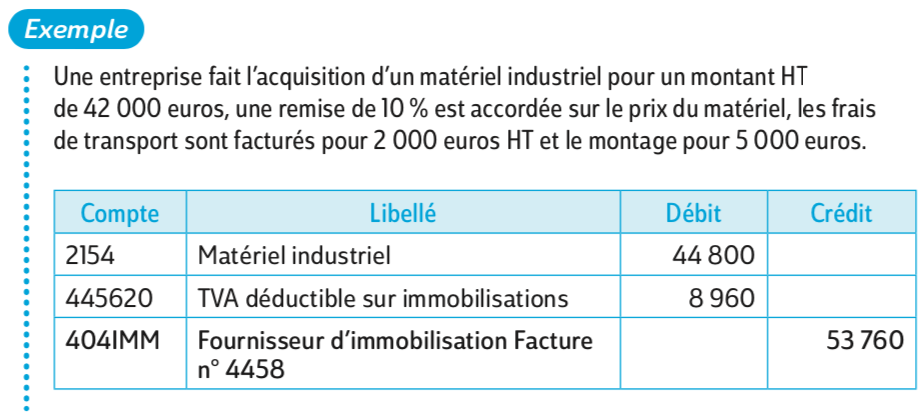

L’immobilisation entre à l’actif du bilan au coût d’acquisition qui se compose des éléments suivants :

Cas particulier d’un véhicule de tourisme : la TVA n’est pas déductible en comptabilité, le montant est enregistré toutes taxes comprises (TTC).

Par le principe des coûts historiques, les biens achetés par l’entreprise sont enregistrés en comptabilité au coût d’acquisition (prix d’achat + frais).

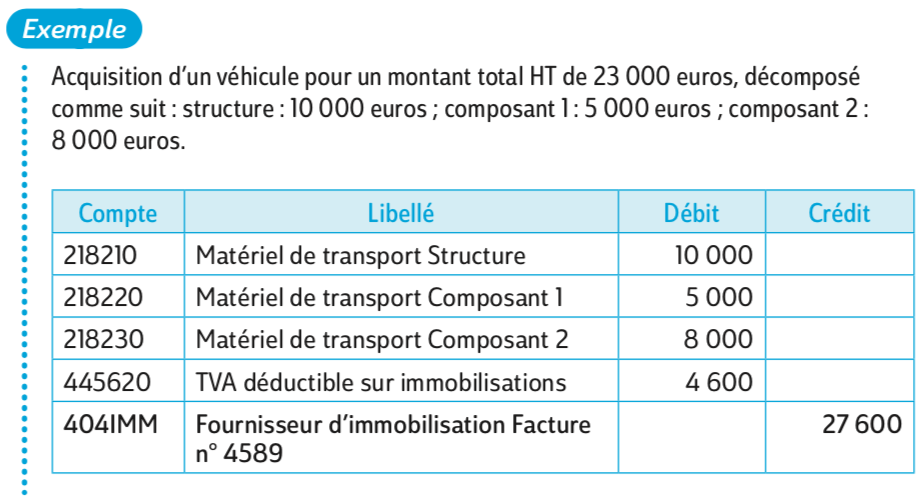

c. Les immobilisations en composants

Certaines immobilisations peuvent être décomposées en différents éléments, dont le plus important est la structure ; les autres sont des composants. Le principe est de séparer les éléments ayant des durées de vie différentes, puisque l’amortissement se fait selon un principe différent pour chacun des composants.

Dans l’écriture comptable, il faut séparer les composants, mais conserver le compte de base identique.

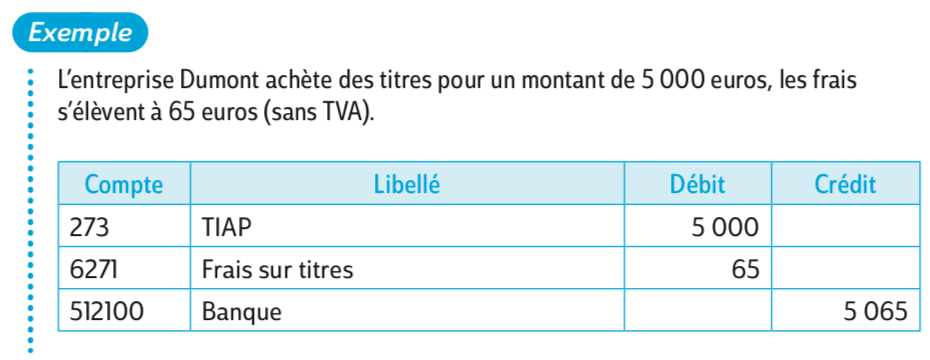

d. Les immobilisations financières : achat de titres

Il existe différents types de titres :

– titres de participation : ils permettent d’exercer une influence notable sur l’entreprise émettrice ;

– titres pour l’activité de portefeuille : ils donnent droit à la perception de dividendes sans participation à la gestion de l’entreprise émettrice.

Les titres entrent à l’actif du bilan pour le prix d’achat, les frais sont enregistrés en 6271 « frais sur titres ».

Les titres ne sont pas amortissables, mais, suivant le principe de prudence, on peut constater une dépréciation si leur valeur sur le marché en fin d’exercice est inférieure à leur valeur d’achat.

2 Les amortissements

a. Les principes de base

L’amortissement d’une immobilisation est la constatation de la perte de sa valeur par le fait de son utilisation.

Une immobilisation est amortissable si sa durée de vie est connue. De ce fait, la plupart des immobilisations sont amortissables. Les immobilisations non amortissables sont les terrains nus, les fonds de commerce et les immobilisations financières.

La base amortissable est composée des éléments suivants : coût d’acquisition − valeur résiduelle. La valeur résiduelle est la valeur probable de revente, significative et mesurable, connue au moment de l’achat.

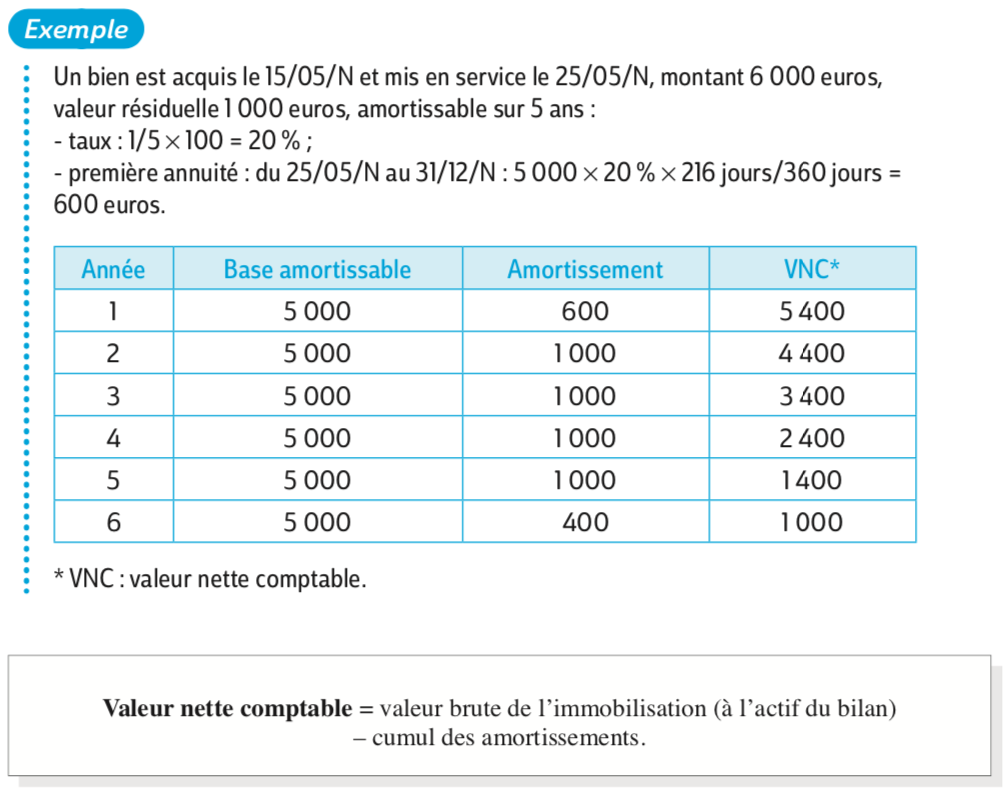

b. L’amortissement linéaire

Il permet la répartition d’une manière constante sur toute la durée de vie de l’immobilisation :

– l’année d’achat peut ne pas être complète. Dans ce cas, il faut calculer un prorata temporis correspondant à un nombre de jours entre la date de mise en service et la fin de l’exercice comptable ;

– le prorata est calculé en jours, soit avec des mois de 30 jours, soit en jours réels (365 par an) ;

– la première année est complétée par une dernière année, elle aussi incomplète ;

– le taux est obtenu par la formule : (1/nombre d’années d’utilisation) × 100 ;

– l’annuité = base amortissable × taux.

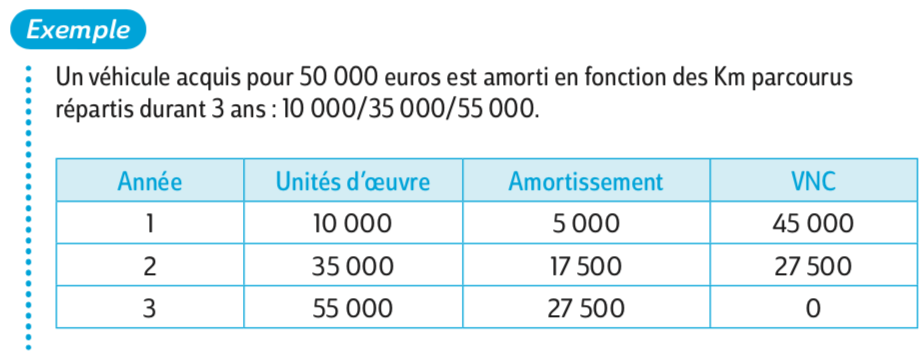

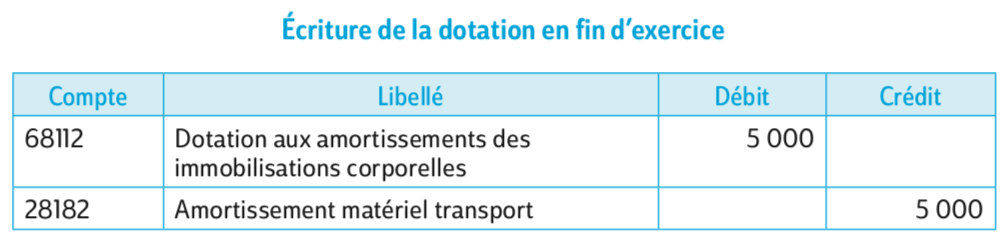

c. L’amortissement économique (ou par unités d’œuvre)

Le mode économique ou par unités d’œuvre prend en compte la réalité de la répartition des avantages économiques, en unités fabriquées, en heures de travail, en kilomètres parcourus... Le principe est la répartition proportionnelle aux unités choisies sur la durée de vie de l’immobilisation. Il n’y a pas de prorata pour les années incomplètes.

d. L’amortissement dégressif

Le mode dégressif correspond à la possibilité d’amortir le bien de façon plus importante au début de la durée de vie de l’immobilisation, c’est un avantage fiscal. Ce principe est réservé à certains biens : biens acquis neufs pour une durée au moins égale à 3 ans (les véhicules de tourisme sont exclus de ce mode d’amortissement).

Le point de départ est le premier jour du mois d’acquisition, le prorata est donc calculé en mois complets et il n’y a pas de prorata pour la dernière année.

L’amortissement est calculé sur la valeur nette comptable de l’année précédente.

La cession des immobilisations

a. Les immobilisations amortissables

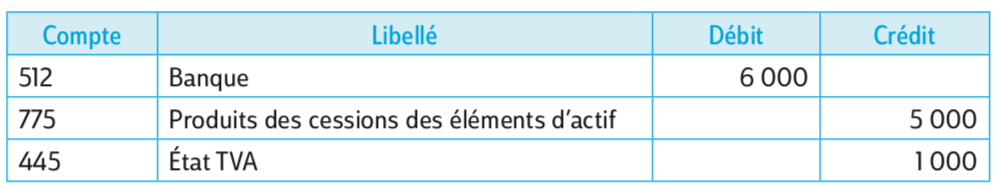

La vente fait l’objet d’une facture enregistrée en comptabilité.

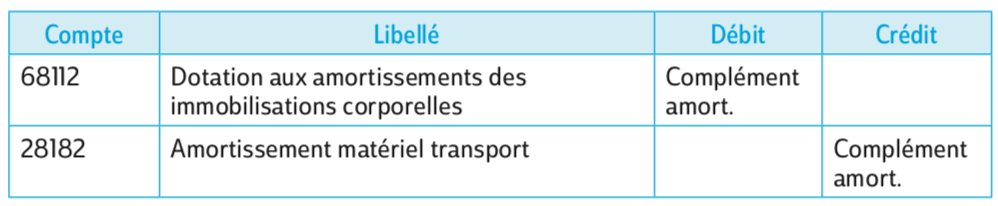

Il faut constater la dotation pour amortissement complémentaire du début de l’exercice jusqu’à la date de la cession.

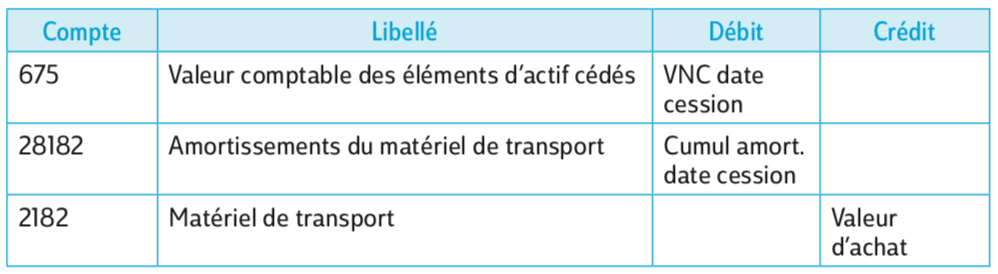

À l’inventaire comptable, une écriture comptable va constater la sortie de l’immobilisation du patrimoine de l’entreprise (actif).

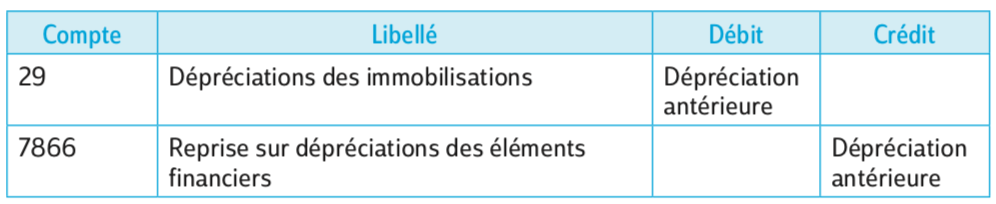

b. Les immobilisations financières

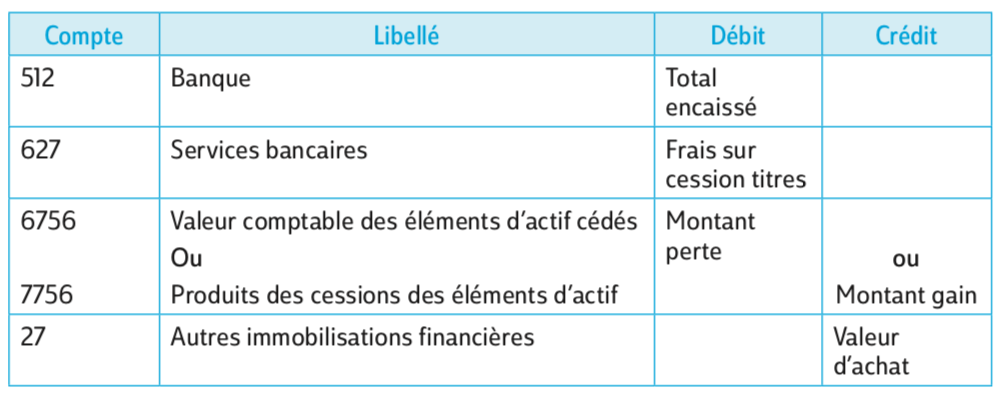

La cession de titres est enregistrée directement en banque ; des frais sont prélevés en rémunération des services bancaires.

À l’inventaire, il faut annuler les dépréciations existantes sur l’exercice antérieur.