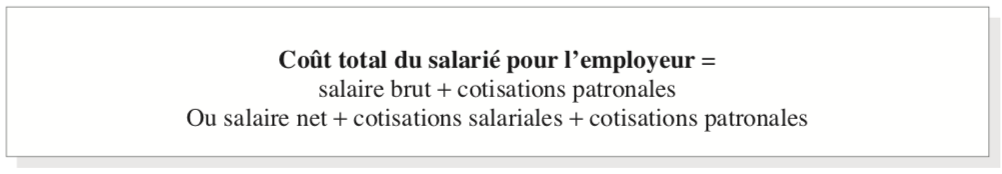

Une entreprise qui emploie du personnel a l’obligation d’établir un bulletin de paie par salarié et par période de travail. Le salaire brut correspond à une charge tout comme les cotisations sociales patronales calculées sur ce même salaire (parfois, la base de calcul peut être différente : plafond de la Sécurité sociale).

Le bulletin de paie

Le bulletin de salaire comporte différentes zones correspondant à des éléments permettant d’informer le salarié sur sa position dans l’entreprise, sa rémunération, les cotisations appliquées, ainsi que les charges patronales et les divers cumuls informatifs tels que les droits aux congés payés, le montant imposable...

Les mentions obligatoires sont :

– les coordonnées complètes de l’employeur, y compris le numéro Urssaf ;

– les coordonnées complètes du salarié ;

– la période et la date de paie ;

– la convention collective applicable ;

– la situation précise du salarié dans l’entreprise, statut et contrat ;

– les éléments de la rémunération brute ;

– le détail de tous les compléments et retenues sur le montant brut (absences) ; – les détails sur les congés payés acquis, pris et restant à prendre ;

– les éléments détaillés du net à payer et du net imposable ;

– les détails sur les cumuls sur l’année (à partir du 1er janvier de l’année) ;

– la mention de conservation du document sans limitation de durée.

Les mentions interdites sont :

– les absences pour grèves ;

– les commentaires personnels privés.

La remise au salarié de son bulletin de salaire doit se faire de façon confidentielle. Elle se fait en main propre ou par courrier. La transmission par voie électronique ne peut se faire qu’avec l’accord du salarié.

L’employeur doit conserver un double de tous les bulletins établis pendant au moins 5 ans. Le salarié doit conserver ses bulletins de salaire sans limitation de durée.

À partir du 1er janvier 2018, le bulletin de salaire devra correspondre à un nouveau modèle clarifié. Cette obligation est déjà applicable aux entreprises de plus de 300 personnes depuis le 1er janvier 2017.

La structure du bulletin de paie

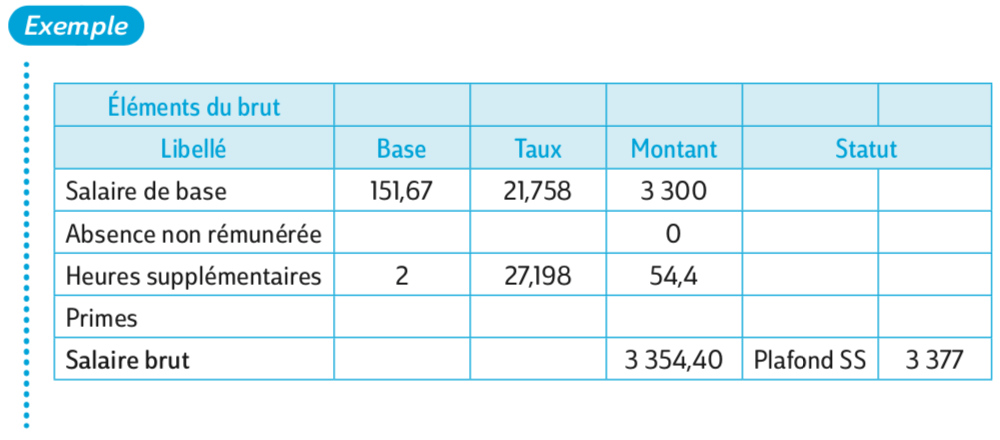

a. Les composants du brut

Les éléments de base sont issus des accords entre le salarié et l’employeur : le salaire de base, les primes, les avantages divers.

Les éléments variables du mois sont composés des éléments suivants :

– les heures supplémentaires ou complémentaires ;

– les heures d’absence ;

– les primes, qui sont soumises à charges sociales ;

– les avantages en nature (logement, nourriture, véhicule...) ;

– les congés payés (absence et paiement).

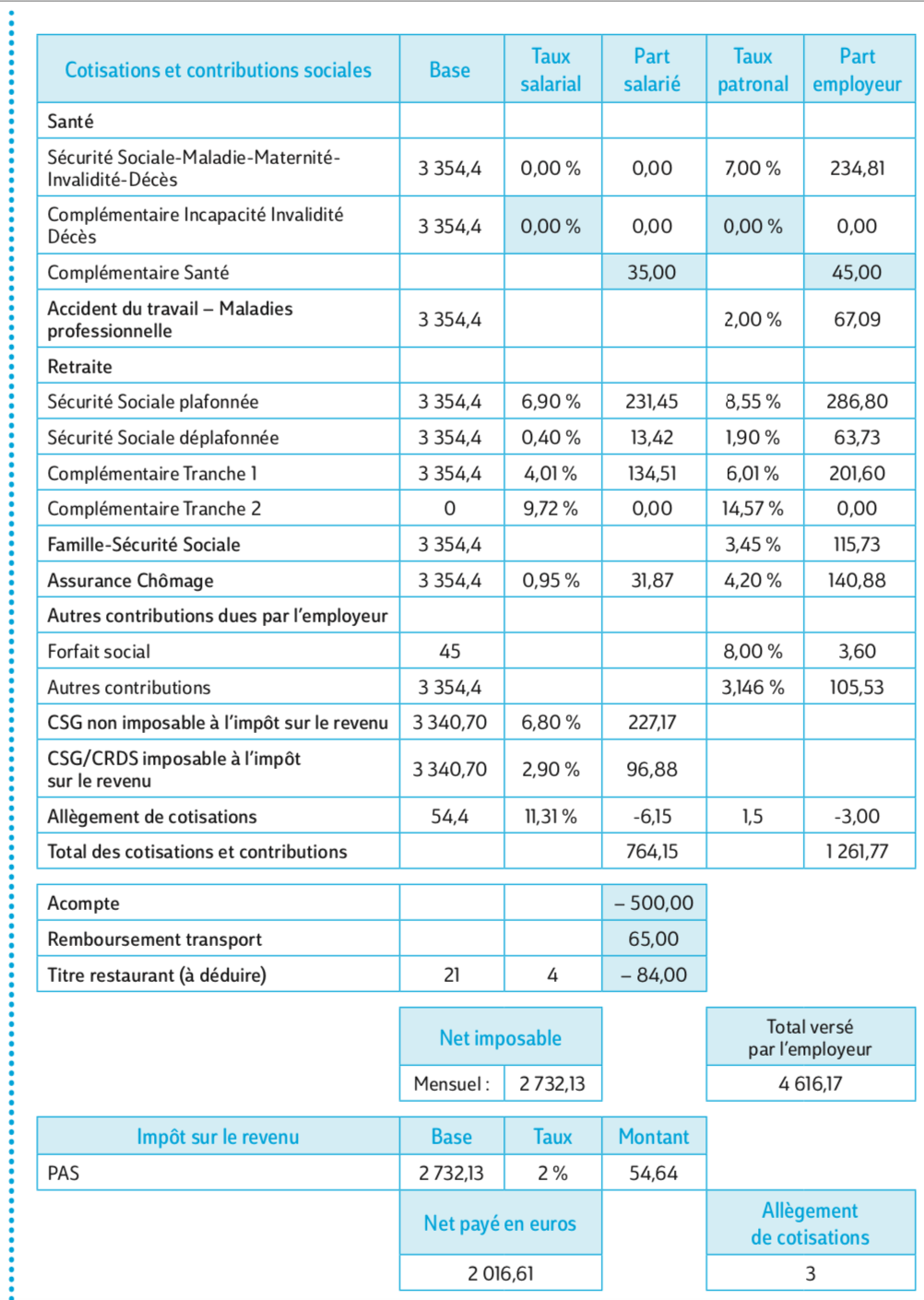

b. Les cotisations sociales

Ce sont les retenues salariales ; les taux de cotisations sont appliqués sur le salaire brut (sauf cas spécial CSG et plafond de la Sécurité sociale).

Les organismes sociaux permettent de financer les revenus de redistribution dans des situations où les salariés ne perçoivent plus de salaire, comme en période de chômage, de maladie, de maternité, mais aussi durant la période de la retraite.

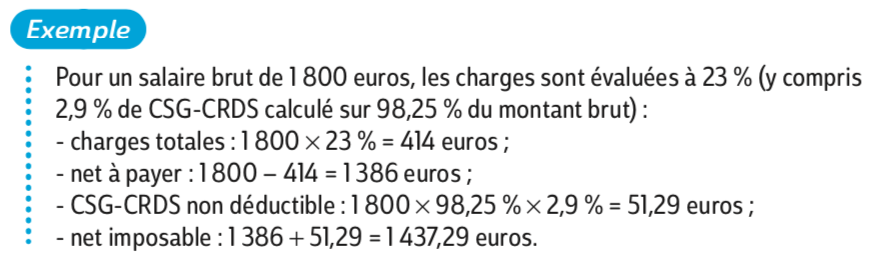

c. Le net à payer et le net imposable

Le net à payer se compose des éléments suivants :

– la rémunération brute moins le total des cotisations ;

– les éléments ajoutés : les indemnités non soumises à cotisations, les remboursements de frais ;

– les éléments soustraits : les acomptes, les saisies arrêts, les avantages en nature (AN), la participation salariale aux titres restaurant (TR).

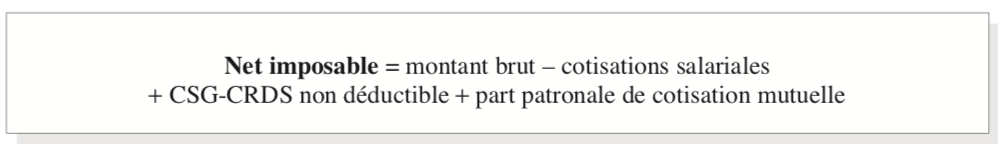

Le net imposable correspond au salaire à déclarer par le salarié pour le calcul de l’impôt sur le revenu dans la catégorie « salaires et traitements ».

Depuis le 1er janvier 2019, l’employeur a obligation du prélèvement à la source (PAS) de l’impôt sur le revenu. Le calcul se présente dans le bas du bulletin de paie de chaque salarié.

d. Les zones de cumul

Dans les zones de cumul, on retrouve :

– les indicateurs du mois : nombre d’heures de travail, total brut, total des cotisations salariales, total des cotisations patronales... ;

– les mêmes indicateurs cumulés pour l’année ;

– les droits aux congés payés (CP) sur les périodes de référence ainsi que les jours restant à prendre (de même pour les journées de RTT).

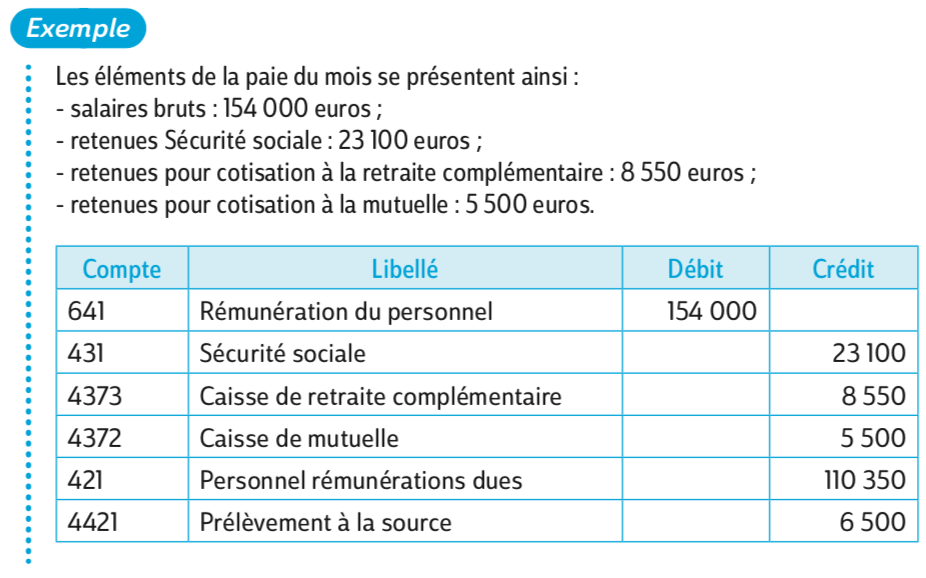

La comptabilité des salaires

Le montant brut des salaires constitue une charge pour l’entreprise. Les retenues sociales doivent être reversées aux différents organismes et constituent une dette.

Le net à payer (salaire brut – cotisations salariales) est une dette envers les salariés.

Les salaires sont enregistrés en comptabilité en une seule écriture pour tous les bulletins émis sur la période.

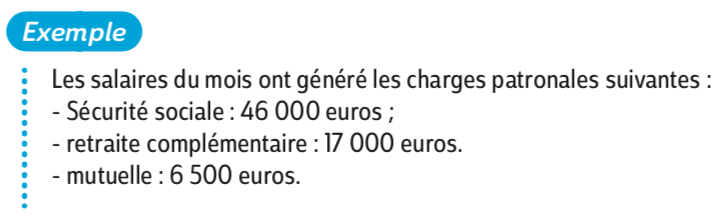

La comptabilité des charges patronales

Le montant des cotisations patronales calculées sur les bulletins des salariés correspond à des charges pour l’employeur. Les charges de cotisations patronales génèrent des dettes envers les différents organismes sociaux :

– Urssaf ;

– caisses de retraite complémentaire ;

– prévoyance et mutuelle.

Les charges fiscales liées aux salaires sont les charges payables à l’État. Elles sont enregistrées dans des comptes 63 « impôts taxes et versements assimilés ». Ce sont :

– la taxe sur les salaires ;

– la participation à la formation continue ;

– la taxe d’apprentissage ;

– l’effort à la construction.

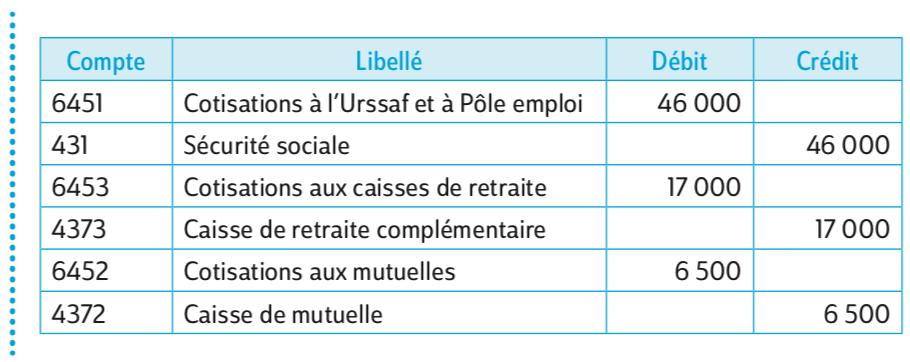

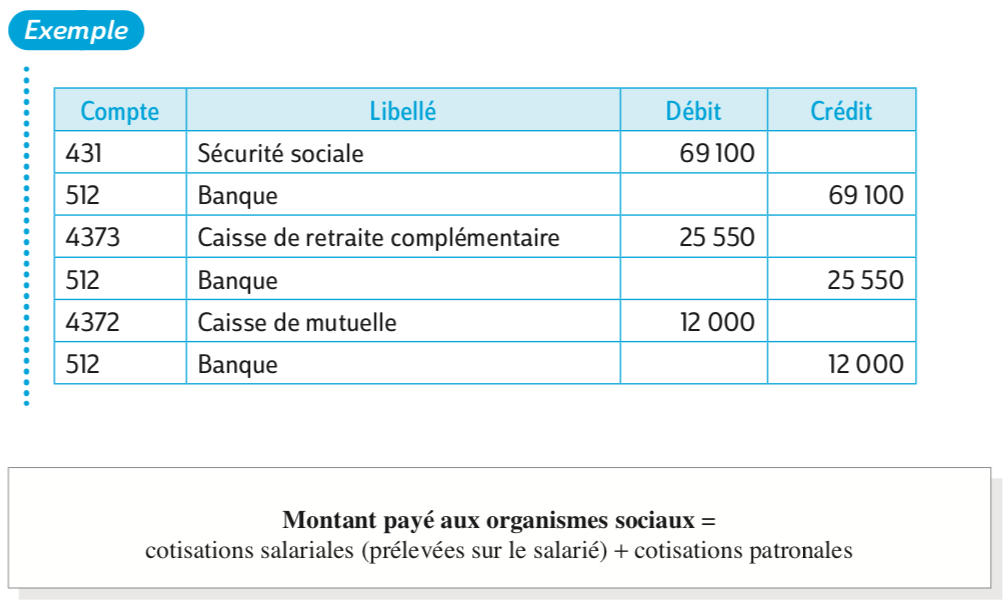

Le paiement des charges par l’employeur comprend les charges prélevées sur les salaires et les charges supportées par l’employeur. L’écriture permet de solder la dette pour chacune des caisses concernées.

Le prélèvement à la source, instauré au 1er janvier 2019, est effectué par l’employeur qui doit reverser à l’État le montant prélevé :

- le compte 4421 «prélèvement à la source» est débité, de manière à ce qu’il soit soldé;

- le compte 512 « banque » est crédité.

La DSN permet d’automatiser les opérations comptables.