Dans le circuit commercial complet, du devis à la facture, seule celle-ci est enregistrée en comptabilité. Elle représente la preuve d’une transaction existante entre l’acheteur et le vendeur de biens et/ou de services.

La facture de doit

La facture de doit est un document détaillant les modalités de la transaction entre les deux parties. Elle doit comporter différentes mentions obligatoires :

– informations sur le vendeur et sur l’acheteur (coordonnées complètes, numéro SIRET : numéro d’identification de l’entreprise, et code NAF : numéro d’activité de l’entreprise, etc.) ;

– informations sur l’objet de la transaction avec détail des biens et/ou services ;

– lieu et date de l’opération ;

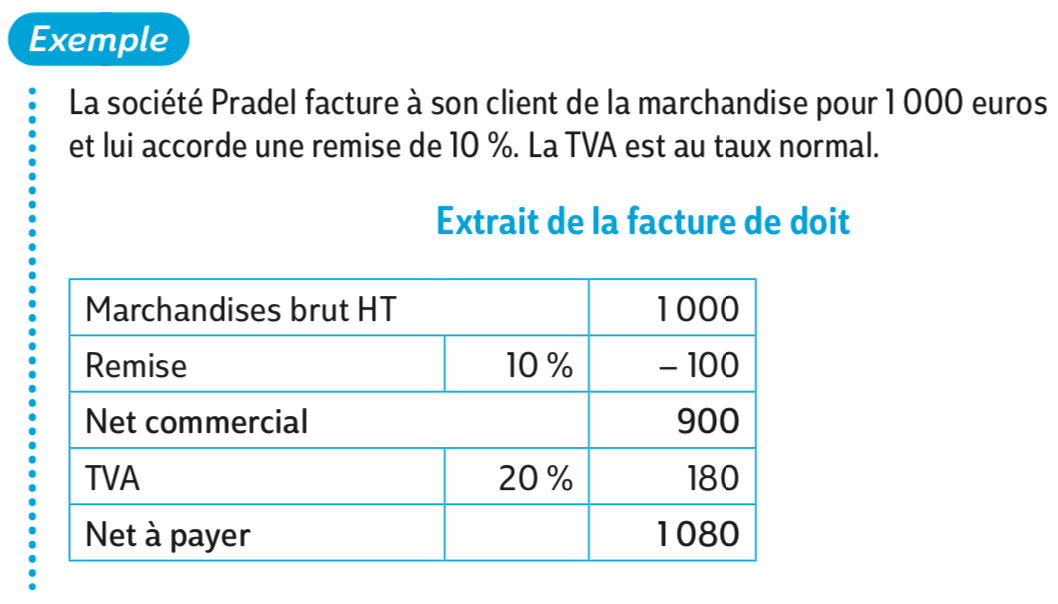

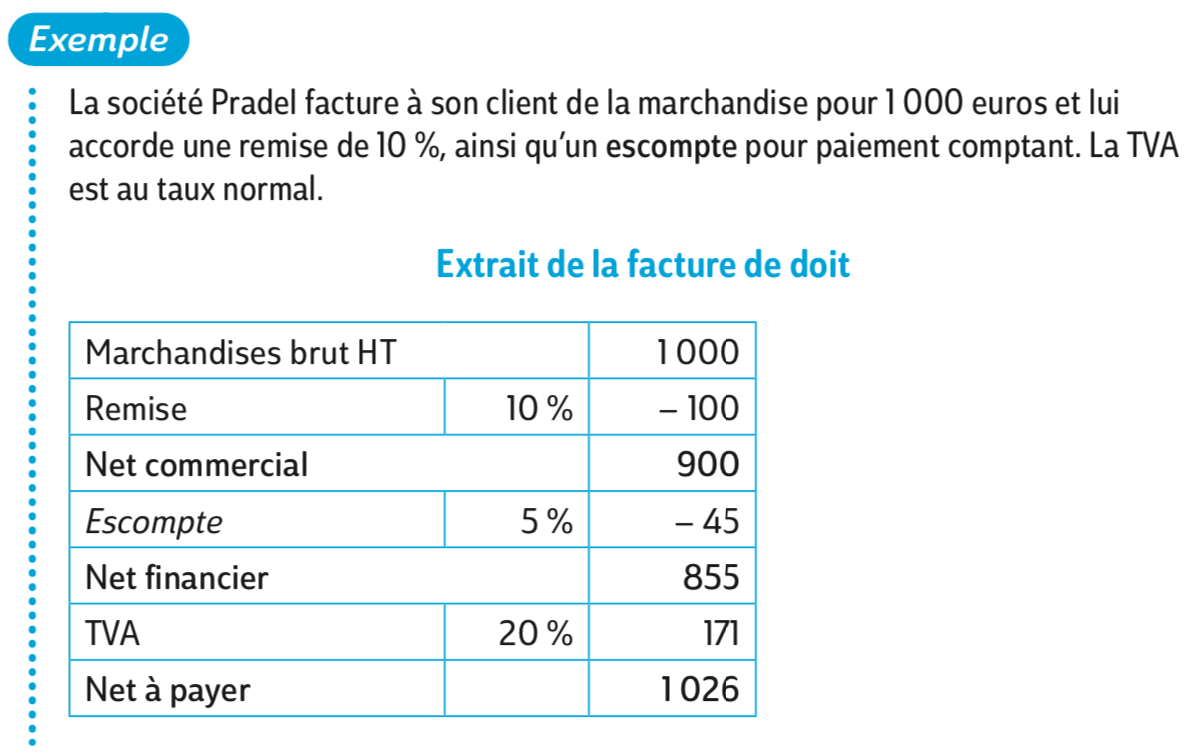

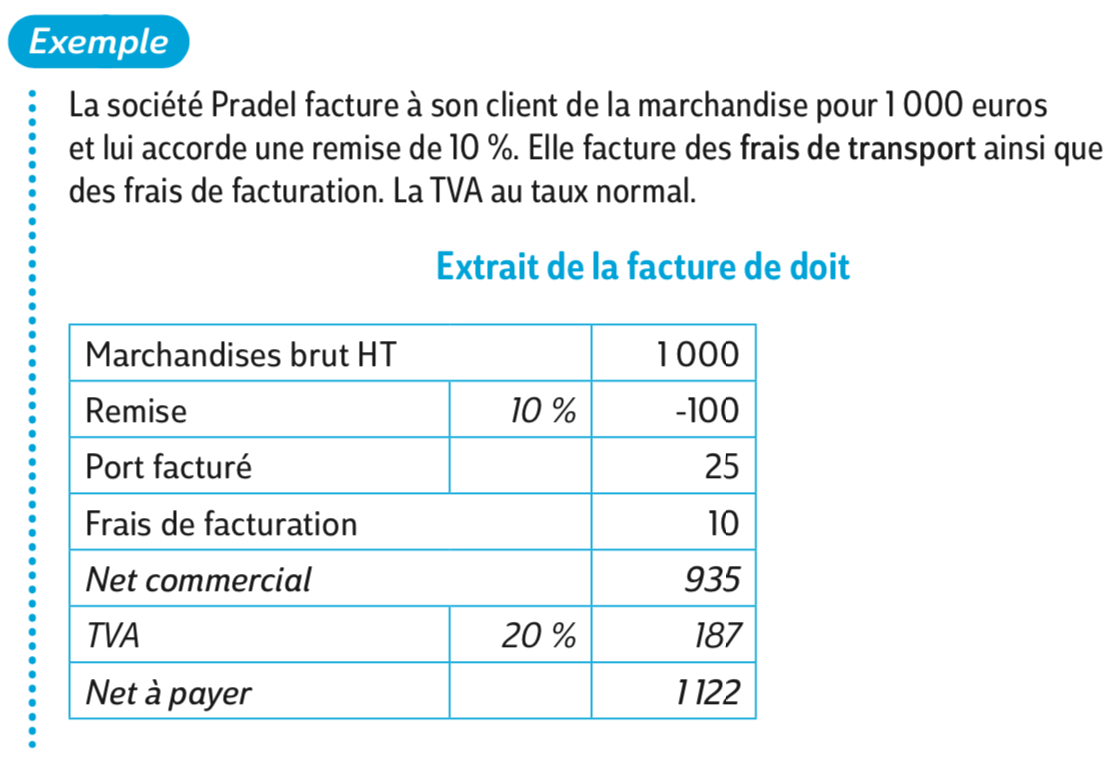

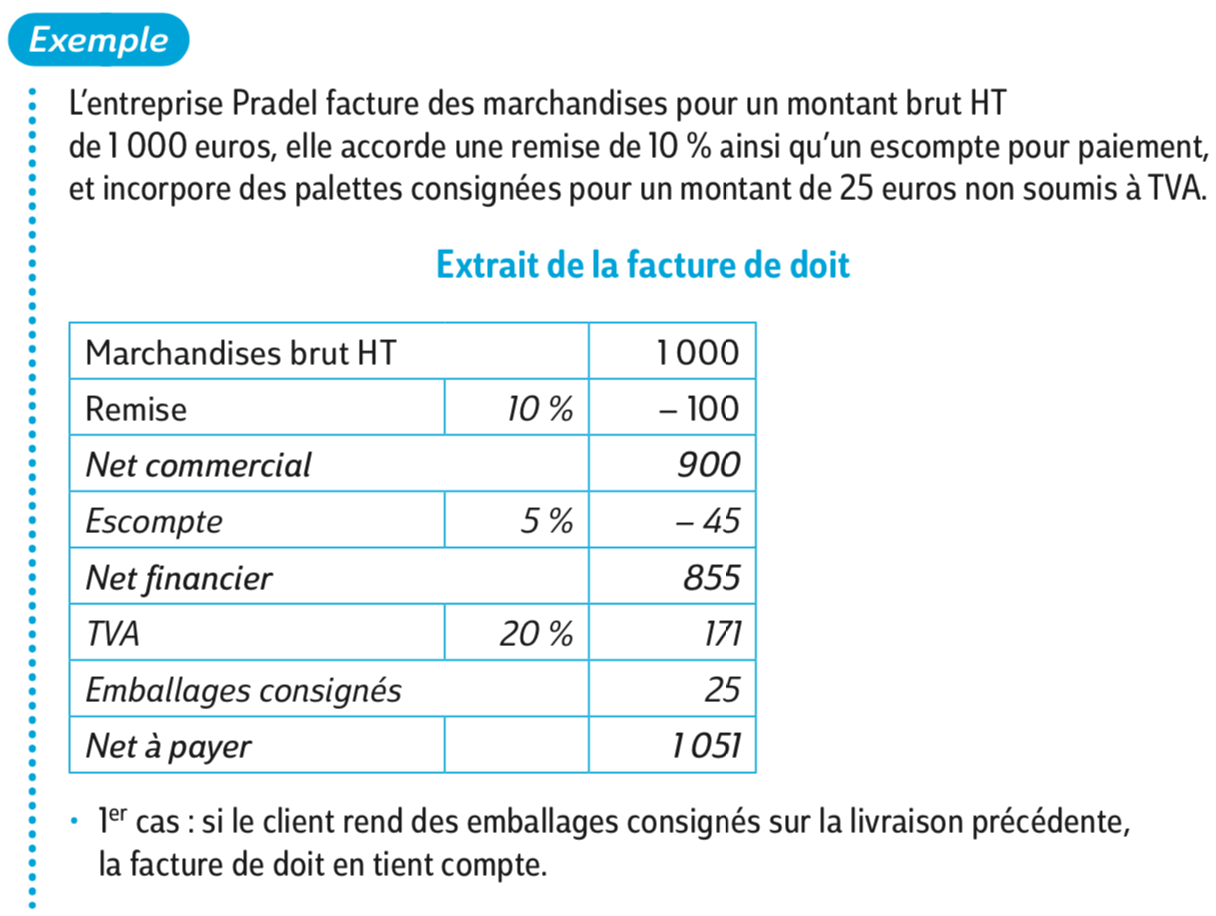

– montants détaillés : références et prix hors taxes (HT), réductions appliquées, frais accessoires, taxe sur la valeur ajoutée (TVA), montant toutes taxes comprises (TTC) ;

– mode de paiement et échéance.

Les réductions

a. Les réductions commerciales

Une remise est accordée sur un produit ou généralement pour un client fidèle ; elle est souvent exprimée en % du prix de vente HT.

Un rabais est généralement accordé sur un produit présentant un défaut ou ne correspondant pas tout à fait à la demande, afin d’en éviter le retour par le client.

Une ristourne est une réduction calculée sur l’ensemble des opérations réalisées avec un même client sur une période déterminée : mois, trimestre, année.

b. Les réductions financières

Un escompte est une réduction de nature financière, traditionnellement accordée pour paiement comptant anticipé par rapport à l’échéance prévue.

Lorsque les réductions ne figurent pas sur la facture de doit, elles doivent faire l’objet d’une facture d’avoir.

Les majorations

Les frais de transport représentent des frais facturés en sus des biens livrés :

– conditions « arrivée » : la TVA est applicable au même taux que les marchandises livrées ;

– conditions « départ » : la TVA est applicable au taux normal ;

– s’ils ne sont pas à la charge de l’acheteur, la vente se fait « franco de port » : les frais de transport ne figurent pas sur la facture, ils sont incorporés dans le prix de la marchandise vendue.

Divers autres frais accessoires peuvent être facturés : assurance, courtage, frais administratifs...

Le mécanisme de la TVA

La TVA est un impôt indirect, collecté par les entreprises sur les ventes réalisées et appliqué sur le montant HT des biens ou services facturés, c’est la TVA collectée. C’est le consommateur final qui paie cet impôt. De ce fait, l’entreprise a le droit de déduire la TVA qu’elle a elle-même payée à ses fournisseurs, c’est la TVA déductible.

Important : Le montant total versé à l’État est la différence entre ces deux TVA, si la TVA collectée est supérieure à la TVA déductible ; dans le cas contraire, c’est un crédit de TVA dont l’entreprise peut demander le remboursement à l’État. TVA collectée – TVA déductible = TVA à payer

Ou TVA déductible – TVA collectée = crédit de TVA

Les traitements comptables courants

a. Les opérations sur emballages

Les emballages perdus font partie du prix de la marchandise et n’apparaissent pas sur la facture.

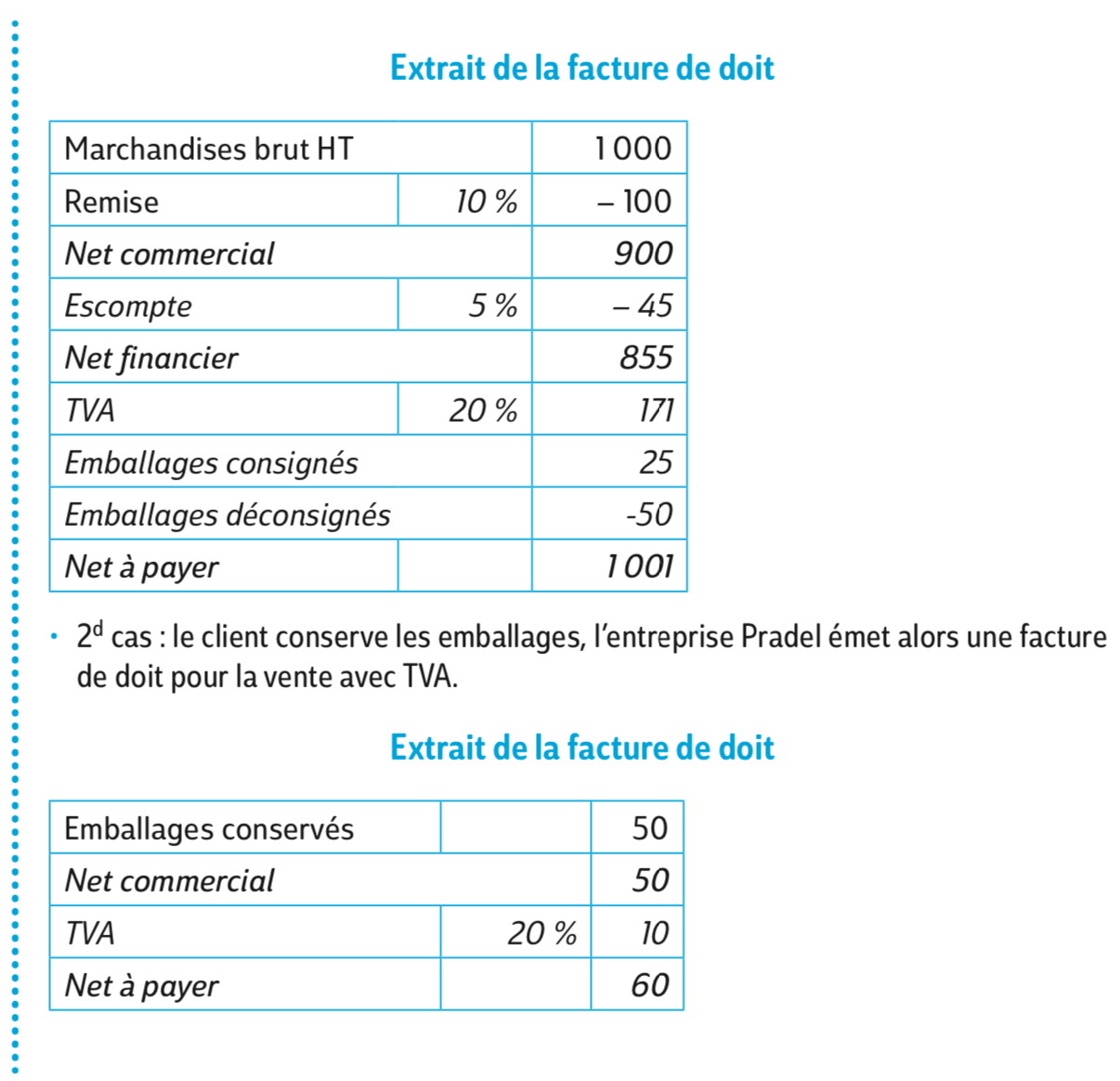

Les emballages sont des biens appartenant au vendeur et qu’il met à la disposition de l’acheteur pour la livraison de la marchandise facturée, ils sont prêtés à titre gratuit, ils sont « consignés » puis « déconsignés » lorsqu’ils sont restitués par l’acheteur.

Les emballages sont soit identifiables (numérotés et enregistrés en immobilisations, comme les palettes, les fûts...), soit non identifiables, comme les bouteilles en verre.

Les emballages consignés augmentent le montant « net à payer » du client alors que les emballages déconsignés le diminuent.

La non-restitution des emballages doit faire l’objet d’une facture de doit, la TVA est alors calculée sur le montant HT.

b. Les avoirs

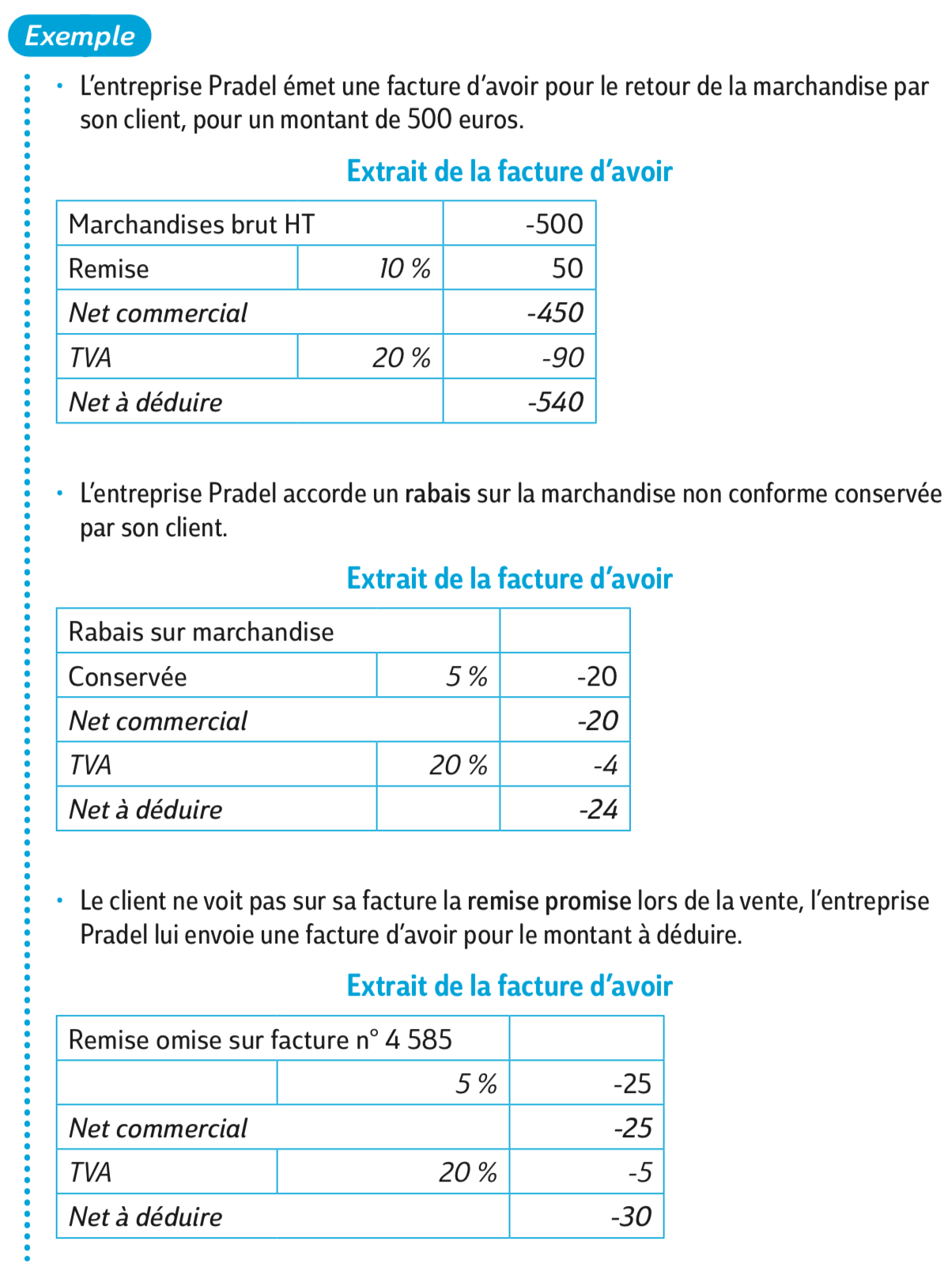

L’avoir modifie une facture ou une transaction initiale entre le vendeur et l’acheteur. C’est un document qui présente les mêmes caractéristiques que la facture de doit, mais le total représente un « net à déduire ».

Le vendeur établit un avoir dans les cas suivants :

– pour un retour de marchandises, quel que soit le motif ;

– pour un rabais accordé sur une marchandise présentant un défaut mais conservée malgré tout par le client ;

– pour une remise omise sur la facture d’origine ;

– pour une ristourne sur la période de calcul : mois, trimestre, année ;

– pour un escompte, en cas de paiement comptant par le client.